Венесуэла обладает одними из крупнейших в мире разведанных запасов нефти, но её добыча в последние годы резко сократилась из-за санкций, и малого инвестирования. Для США контроль над политическим переходом открывает возможность перезапуска добычи под управлением или при участии американских нефтяных компаний, о чём Трамп прямо заявил, говоря о допуске крупных американских нефтяных компаний к венесуэльским месторождениям.

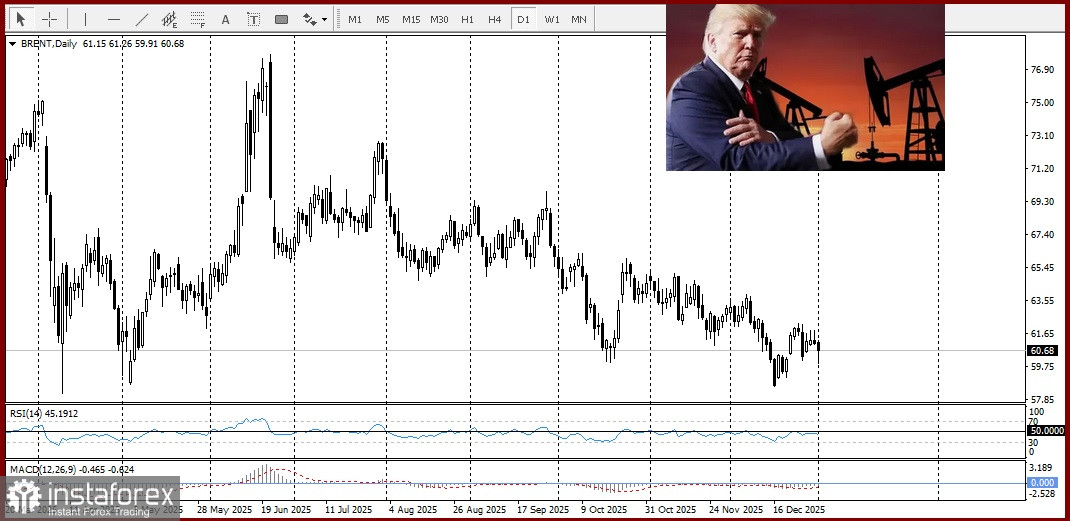

Венесуэла обладает одними из крупнейших в мире разведанных запасов нефти, но её добыча в последние годы резко сократилась из-за санкций, и малого инвестирования. Для США контроль над политическим переходом открывает возможность перезапуска добычи под управлением или при участии американских нефтяных компаний, о чём Трамп прямо заявил, говоря о допуске крупных американских нефтяных компаний к венесуэльским месторождениям. Сохранение формального эмбарго при фактическом контроле над режимом может использоваться как инструмент селективного доступа к венесуэльской нефти для Вашингтона и давления на конкурентов, в том числе Россию и Иран, в борьбе за долю на рынке тяжёлых сортов нефти. В перспективе снятие ограничений и восстановление добычи в Венесуэле способно увеличить глобальное предложение и создать давление на котировки нефти в среднесрочной перспективе, если одновременно не произойдёт существенное сокращение поставок из других регионов.

Сохранение формального эмбарго при фактическом контроле над режимом может использоваться как инструмент селективного доступа к венесуэльской нефти для Вашингтона и давления на конкурентов, в том числе Россию и Иран, в борьбе за долю на рынке тяжёлых сортов нефти. В перспективе снятие ограничений и восстановление добычи в Венесуэле способно увеличить глобальное предложение и создать давление на котировки нефти в среднесрочной перспективе, если одновременно не произойдёт существенное сокращение поставок из других регионов.

Укрепление контроля США над потоком венесуэльской нефти и её расчётами, как правило, означает консолидацию роли доллара как ключевой расчётной валюты в торговле сырьём, особенно если Вашингтон увяжет снятие части санкций с использованием американской финансовой инфраструктуры. Это усиливает спрос на доллар через рост долларовых расчётов и обслуживание долговых и инвестиционных операций, связанных с реструктуризацией нефтяного сектора Венесуэлы. С другой стороны, силовая операция и рост геополитического риска традиционно повышают привлекательность защитных активов, к которым рынок часто относит доллар и казначейские облигации США, что может поддерживать курс американской валюты в краткосрочной перспективе. При этом для стран, зависящих от импорта нефти, сочетание геополитической премии в ценах на энергоносители и укрепления доллара создаёт проинфляционное давление и риски удорожания обслуживания внешнего долга, номинированного в валюте США.

С другой стороны, силовая операция и рост геополитического риска традиционно повышают привлекательность защитных активов, к которым рынок часто относит доллар и казначейские облигации США, что может поддерживать курс американской валюты в краткосрочной перспективе. При этом для стран, зависящих от импорта нефти, сочетание геополитической премии в ценах на энергоносители и укрепления доллара создаёт проинфляционное давление и риски удорожания обслуживания внешнего долга, номинированного в валюте США.

Потенциальный переход Венесуэлы из лагеря оппонентов США в зону их прямого влияния снижает риск дедолларизации нефтяных потоков из этой страны и ограничивает пространство для альтернативных расчётных схем с участием Китая или России. В долгосрочном плане это укрепляет архитектуру «нефтедоллара», где контроль над ключевыми экспортёрами и транспортной инфраструктурой поддерживает глобальный спрос на доллар как на резервный и расчётный актив.

Однако масштаб военной эскалации и восприятие её как прецедента силового решения ресурсных конфликтов могут стимулировать часть государств – импортёров и экспортёров к ускорению диверсификации резервов и поиску альтернатив доллару, что создаёт двойственный эффект: тактическое усиление позиции доллара при стратегическом росте мотивации к постепенной диверсификации.

FX.co ★ Нефть, доллар США и финансовые последствия после похищения Мадуро. Часть 2.

Актуально до

Актуально доНефть, доллар США и финансовые последствия после похищения Мадуро. Часть 2.

*Представленный анализ рынка носит информативный характер и не является руководством к совершению сделки

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română